Questo e’ un articolo scritto da Giorgio Qurantotto, che mi pregio di pubblicare per farvi conoscere anche altri punti di vista, per dire che ormai sono tanti coloro che si sono accorti del sistema in atto… dobbiamo solo fare il possibile per informare e divulgare ai tantissimi dormienti….

…. vuol essere una riflessione che si addice ad un dramma dei nostri giorni. Gli italiani, come del resto i portoghesi, i greci e tutti i popoli europei, dopo essere stati ingannati dall’€uro illusione, pubblicizzata da una classe politica corrotta, che ha scelto una moneta unica privata, rinunciando di fatto alla sovranità monetaria, per cui oggi siamo vincolati a dei Trattati capestro da cui non si può uscire; ed ora, la stessa, ci ha venduto come polli alla BCE, facendoci intravede in lontananza una pentolaccia che bolle al fuoco del bail-in, poiché le cose stanno andando male e non si possono fare aiuti di Stato.

“ce lo chiede l’€uropa”

IL TACCHINO DA SPENNARE

I “controllori” di Bruxelles, diretti dal potere (super)nazionale tedesco, – la cui egemonia politico-istituzionale era un effetto scontato ab initio nei trattati di un’Unione liberoscambista, e quindi ad inevitabile evoluzione colonialistica-imperialista, accentrata sul soggetto economicamente più forte-, sarebbero troppo ottusi, scissi in modo delirante dalla realtà, ridicolmente incapaci, se pensassero veramente che il bail-in possa servire a garantire la stabilità del sistema bancario, finanziario e monetario €uropeo.

I “controllori” di Bruxelles, diretti dal potere (super)nazionale tedesco, – la cui egemonia politico-istituzionale era un effetto scontato ab initio nei trattati di un’Unione liberoscambista, e quindi ad inevitabile evoluzione colonialistica-imperialista, accentrata sul soggetto economicamente più forte-, sarebbero troppo ottusi, scissi in modo delirante dalla realtà, ridicolmente incapaci, se pensassero veramente che il bail-in possa servire a garantire la stabilità del sistema bancario, finanziario e monetario €uropeo.

Evidentemente l’obiettivo è un altro.

- E questo obiettivo, è stato complessivamente già individuato:

“Basta saper attendere, lavorando sempre contro lo Stato nazionale, così brutto e corrotto e invasivo:

-..il fine dichiarato dell’unione bancaria è quello di spezzare (definitivamente) anche il legame fra sistema bancario nazionale e sovrano nel vicendevole scambio “finanziamento del debito pubblico vs. copertura dal rischio di fallimento”;

-…il numero degli intermediari, seguendo la destrutturazione/ristrutturazione dei sistemi produttivi nelle macro regioni europee, si ridurrà di molto, come prevede il vice presidente della BCE.

Estremizzando (è questa l’ipotesi forte del ragionamento) i maggiori potrebbero ridursi a 5-7 (in pratica saranno favoriti nella transizione quelli “sostenuti” da stati forti, il bail-out non è vietato (ma deve essere sempre nel rispetto del pareggio di bilancio, cioè, in pratica consentito solo a chi abbia un costante e consistente attivo delle partite correnti della bilancia dei pagamenti, riversatasi una posizione netta sull’estero di segno positivo);

– i pochi “player” rimasti (in oligopolio) potranno decidere di finanziare privati o entità pubbliche o intermediari minori (o di nicchia) assumendo i relativi rischi di credito e di essere “percepiti” più o meno affidabili nell’emissione di moneta-credito (potrebbero anche stabilirsi dei “cambi” fra monete in base al rischio percepito dagli utilizzatori).

– La situazione sarebbe del tutto simile a quella immaginata da F. von Hayek.

La banca centrale che non fa da tesoriere a un sovrano perde anche la sua essenza di governo della politica monetaria e resta solo una entità amministrativa (più o meno estesa) dello stato minimo hayekkiano.”

- Il problema, poi, riguarda ORA principalmente l’Italia e può essere riassunto nella icastica formula: “tacchino da spennare” (copyright Cesare Pozzi).

In pratica, gli italiani sono nel loro complesso fortemente patrimonializzati, rispetto allo standard considerato ammissibile dal paradigma 0rdoliberista (almeno per un paese “inferiore”, in quanto “porco”, che non fa mai abbastanza le “riforme”).

Sempre rammentanto che il sistema €-ordoliberista delle “riforme” è uno strumento strategico per instaurare il modello socio-economico che piace a Wall Street, per i motivi molto ben indicati da Bazaar in due commenti in successione.

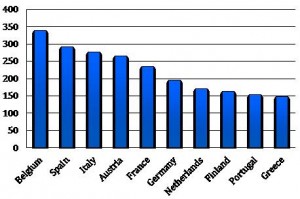

Tanto più che, come evidenziava De Grauwe, tale ricchezza è anche meglio distribuita che negli altri grandi Stati dell’eurozona, cioè appartiene a tanti, invece che a pochi (brutti italiani, cattivi, che se la godono senza meritarselo!).

Un difetto non da poco agli occhi degli ordoliberisti tedeschi e loro organi €-satellitari ed a cui, come al tempo delle guerre delle cannoniere, un egemone colonialista, non può tollerare (e, infatti, la Cina, paese più ricco del mondo, sul finire degli anni ’30 dell’800, se ne accorse a sue spese):

Dunque, occorre, con ogni mezzo, porre gli italiani nella condizione di DOVERSI indebitare (preferibilmente verso creditori esteri) e di essere “vincolati” a “realizzare” la loro garanzia patrimoniale, così ghiotta, escogitando una serie di meccanismi collegati per renderli insolventi (cioè incapaci di ripagare il debito con i loro redditi).

Lo schema funziona così: fingendo strumentalmente di voler individuare nel debito pubblico la causa della crisi economica (specifica dell’area euro), si era arrivati, in realtà, a una prima spennatura: in nome degli spread, propinando che il debito pubblico italiano, nel 2011, fosse insostenibile, quando ciò non era vero, come ben sapevano gli stessi ideatori di questo primo attacco.

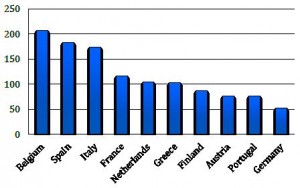

L’effetto-Monti (che trova però ampi antecedenti nelle manovre a raffica di Tremonti e un seguito nella coerenza dei governi sucessivi, fino ad oggi), ha, ad una prima “lettura”, portato alla distruzione della domanda interna per correggere gli squilibri dei conti con l’estero, mentre si è comunque finanziato allegramente il meccanismo dei fondi europei (ESFS e ESM), a effetto cumulativo di indebitamento pubblico italiano pro-domo dei sistemi bancari di Germania e Francia.

Il tutto mediante l’incremento del prelievo fiscale e l’ulteriore riduzione della spesa pubblica, già in atto in termini reali in precedenza e agevolmente riscontrabile sui livelli pro-capite della stessa spesa: cioè sull’effettivo livello dei servizi apprestati ai cittadini italiani, che costituiscono, secondo la nostra Costituzione, un reddito indiretto o differito.

(Fonte Ameco)

- L’effetto sostanziale e “ultimo” di questa artefatta manovra basata sul “fate presto” e sulla fantasticazione della insostenibilità del nostro debito pubblico, (che, infatti, a seguito di queste politiche, è aumentato rispetto al PIL e diviene poi realmente a pericolo insostenibilità, essenzialmente per la mancata crescita del numeratoro PIL, cioè dei redditi degli italiani), è stato dunque l’impoverimento e il conseguente dilagare delle insolvenze dei privati cittadini (per mutui sulla casa e per crediti vari al consumo) e delle imprese (che non solo fronteggiano una crescente pressione fiscale, indotta da queste politiche, ma non hanno più chi, sul mercato interno, compra ciò che producono).

Perfetto per ESSI: si accumulano proprio i debiti che devono costringere i cittadini italiani a intaccare il loro patrimonio per far fronte a questi stessi debiti.

- L’Unione bancaria ha un grande pregio agli occhi di ESSI (che perseguono gli obiettivi dell’oligarchia mondialista di Wall street e passano per la Commissione UE, via imposizione del paradigma pro-Germania): è estremamente efficiente nello spalmare l’effetto dell’insolvenza su tutti i patrimoni mobiliari, allargando a dismisura la “responsabilità patrimoniale” di sistema a soggetti che, pure, possono NON aver affatto contratto debiti: cioè TUTTI gli azionisti, TUTTI gli obbligazionisti e, soprattutto, TUTTI i correntisti. Ma siccome dal bail-in deriva anche l’obbligo della banca assoggettata di imporre il “rientro” di tutti i crediti comunque erogati, il meccanismo incide pure sui mutui ipotecari e, comunque, su tutto il mercato immobiliare che va in ulteriormente accelerata sovraofferta di (s)vendite.

- Sia chiaro: a fronte della crisi sistemica che si vuole ora estero-indurre, mediante il diktat €uropeo, il meccanismo del bail-in prevede anche un eventuale intervento pubblico di “ultima istanza“:

“L’attivazione dell’intervento pubblico, come ad esempio la nazionalizzazione temporanea, richiede comunque che i costi della crisi siano ripartiti con gli azionisti e i creditori – inclusi i correntisti- attraverso l’applicazione di un bail-in almeno pari all’8% del totale del passivo“.

Attenzione, però.

Anzitutto, tale intervento pubblico, è una mera “possibilità” eventuale, che deve essere autorizzata dall’UE a condizioni molto restrittive e quasi impossibili da realizzare per uno Stato che, come l’Italia, abbia un alto debito pubblico e sia soggetto al fiscal compact.

Guai a fare “aiuti di Stato”, nonostante che tale restrittiva facoltatività, di fronte a un crollo sistemico bancario, sia obiettivamente contraria allo stesso art.107, par.3, lettera b) del TFUE, tralasciando il solito dettagliuccio che ciò sia frontalmente contrario anche all’art.47 Cost:

- 3. Possono considerarsi compatibili con il mercato interno:

…

…

b) gli aiuti destinati a promuovere la realizzazione di un importante progetto di comune interesse europeo oppure a porre rimedio a un grave turbamento dell’economia di uno Stato membro… - Ma di fronte al sogno della pace e della cooperazione che sarebbe “esaltato” nell’Unione bancaria, il rispetto della legalità, rispetto allo stesso diritto europeo “fondamentale” nonchè a quello costituzionale (in sue norme fondamentali non soggette a revisione!), viene travolto con la massima disinvoltura: e senza sollevare obiezioni!(come, appunto, avvenne di fronte alle cannoniere, nella “guerra dell’oppio” contro la Cina…): “Nella serata di giovedì 19 dicembre il premier italiano Enrico Letta ha dato su Twitter l’annuncio del via libera di Bruxelles all’Unione bancaria, da parte del Consiglio Ue.

«Finita ora sessione Consiglio europeo. Approvata Banking Union. Per tutelare risparmiatori e evitare nuove crisi. Buon passo verso Ue più unita», ha twittato Letta.

«È evidente che è un compromesso» e noi speriamo che l’Europarlamento faccia qualche «passo avanti in più», ma ad ogni modo è un passo avanti che «ci fa vedere il bicchiere mezzo pieno», ha commentato in seguito il presedente del Consiglio.

VAN ROMPUY: «PASSO AVANTI». «L’Unione bancaria è il più grande passo in avanti dalla creazione dell’euro» e «siamo soddisfatti che, con l’accordo sul meccanismo unico di risoluzione, il suo cammino vada come stabilito», ha dichiarato il presidente Ue Herman Van Rompuy al termine del vertice…” 9. Ma, anche superando questi (insuperabili) aspetti critici di legalità, in ogni caso, l’8% del passivo effettivamente accertato a seguito dell’attivazione del “meccanismo di risoluzione”, non è l’8% di quanto detenuto sui conti correnti. Tale 8%, infatti, potrebbe probabilissimamente risultare, di fronte a insolvenze bancarie a catena, di dimensioni enormi: tanto che ben può, per quanto riguarda i correntisti, arrivare a intaccare pure la risibile garanzia dei 100.000 euro.

Questa garanzia sarebbe, a sua volta, fornita da un fondo volontario tra le banche che, però, potrebbero agevolmente non essere in grado di coprire: sia a causa dell’ammontare potenzialmente crescente del contributo previsto, sia perché la natura sistemica della crisi potrebbe rendergli impossibile proprio la mera erogazione di qualunque contributo, coinvolgendole nella insolvenza come soggetti passivi.

Infatti: “Il Fondo interbancario di tutela dei depositi ha deliberato interventi “imponenti, pari a circa 2 miliardi di euro” per il salvataggio di Banca Marche, CariFerrara, Banca Etruria e CariChieti. Lo ha indicato il presidente del Fondo, Salvatore Maccarone “se dovessero essere rimborsati i depositi garantiti delle 4 banche la somma ammonterebbe a 12,5 miliardi di euro”. Una cifra che, ha detto Maccarone “il Fondo non ha e non avrà mai“. Serve comunque l’ok dalla Ue per l’operazione.”

E quindi i correntisti italiani stanno già fuggendo dalle banche…per rifugiarsi all’estero:

Il Bail-in accelera la fuga di capitali da Italia, Francia, Spagna e Grecia

- Ma, come ormai avrete capito, l’intervento pubblico, in assenza di una banca centrale nazionale che possa fare da tesoriere, per questa mission prevista dall’art.47 della Costituzione, è sostanzialmente impraticabile; sarebbe infatti realizzabile solo attraverso un ulteriore drenaggio di liquidità dalle tasche dei contribuenti e utenti italiani, cioè provocando un danno esiziale per l’asfittica economia italiana.

In pratica: prima pagheranno i risparmiatori e poi ANCHE i contribuenti, inevitabilmente. E ciò proprio perchè ci sarà il prelievo sui conti correnti nonchè il “rientro” verso tutti i debitori delle banche coinvolte, i contribuenti: verrà così innescata una catena di insolvenze ulteriori, che avviteranno l’Italia intera nella distruzione e svendita dell’intero patrimonio nazionale, pubblico e privato.

ADDENDUM: questo effetto di drenaggio fiscale, a livelli distruttivi praticamente irreversibili, discende allo stesso modo anche da quella forma di welfare bancario che viene invocata come “bad bank” (di Stato). Un rimedio solo transitorio, perché si limita a ritardare gli effetti di insolvenza a catena, ma non elimina le cause delle sofferenze e degli “incagli”. Questi rimangono “tranquillamente” riproducibili; anzi, ne vengono accelerati, a causa del suo inevitabile sistema di finanziamento (presente e potenziale), e del “rischio” che perciò ne consegue.

- Questa è la fase che ESSI (e i loro mandatari-collaborazionisti interni) vogliono adesso, in tutta fretta, attualizzare.

L’unica difesa contro tutto questo, è uscire dall’euro subito, – ma subito!; per proteggere il sistema del risparmio accumulato dagli italiani, mediante il loro lavoro (non avendolo casualmente trovato per strada, come pensano i crucchi e i loro manutengoli annidati in casa nostra).

Pubblicato da Quarantotto a 17:46